اعتبار اسنادی چیست؟ ال سی چیست؟

اعتبار اسنادی چیست؟ ال سی در هنگام آموزش بازرگانی، عبارت اعتبار اسنادی یا همان ال سی ( letter of credit) را بسیار ممکن است بشنوید، از همین رو در این مقاله به سوال اعتبار اسنادی چیست؟ ال سی چیست؟ پاسخ خواهیم داد.

بطور خلاصه اعتبار اسنادی یکی از روش های اختصاصی پرداخت پول در امور صادراتی و یا وارداتی کالا میباشد. ال سی درواقع بسته به درخواست طرفین بازگشایی میشود. اعتبار اسنادی چیست؟ ال سی چیست؟

تعریف ال سی چیست؟ تعریف اعتبار اسنادی چیست؟

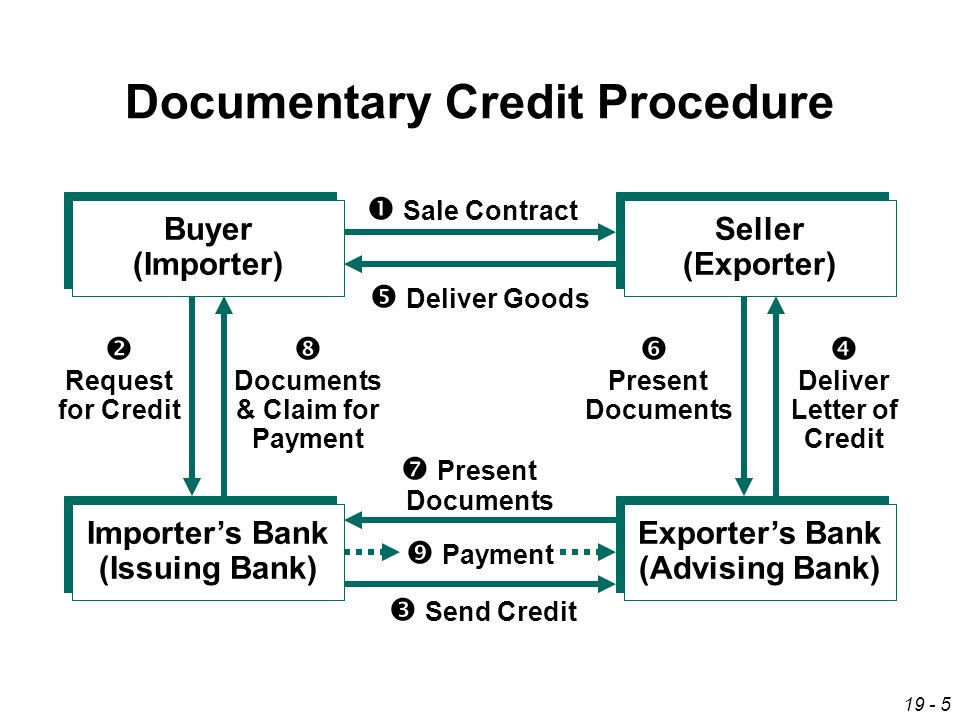

اعتبار اسنادی یا همان ال سی یکی از کم خطر ترین روش های جابجایی پول بین خریدار و فروشنده بین المللی میباشد. که در این روش بجز صادرکننده و واردکننده کالا، بانک های هر دوطرف خریدار و فروشنده نیز برای اعتبار بخشیدن به پرداخت دخیل هستند.

عوامل باز کردن اعتبار اسنادی چیست؟

همیشه باید در نظر داشت، تجارت میتواند عملی پر ریسک باشد. از همین رو، تجار بین الملل و همچنین سازمان های بین المللی به دنبال راهی برای بالا بردن امنیت برای هر دوطرف معامله چه صادرکننده و چه واردکننده هستند.

در لیست زیر 2 عامل اصلی گشایش اعتبار اسنادی بیان میگردد:

- واردکننده کالا خواهانه اطمینان از سلامت داشتنه کالای خریداری شده خود است. البته این عامل میبایست درکنار سایر فاکتور های دیگر، همچون اطمینان خاطر از زمان تحویل و محل تحویل کالا از صادرکننده کالا باشد. نکته مهم دیگر در خصوص واردکننده کالا، عدم تمایل وی به پرداخت زودهنگام پول قبل از اطمینان از اجرای کامل تعهدات از طرف صادرکننده میباشد.

تمایلات صادرکننده برخلاف تمایلات واردکننده کالاست. بدین معنی که، صادرکننده کالا برای کاهش ریسک معامله خود، خواهانه دریافت پول قبل از تحویل دادن کالاست. طبیعیست صادرکننده کالا میخواهد تا از وصول پول خیس اطمینان خاطر کسب کند و این امر ممکن از در تجارت بین المللی ممکن نباشد مگر با اعتبار اسنادی یا همان ال سی .اعتبار اسنادی چیست؟ ال سی چیست؟

بطور خلاصه عامل گشایش از ال سی چیست؟

- تضاد منافع صادرکننده و واردکننده

- عدم اطمینان کافی صادرکننده و واردکننده

این عوامل باعث خلق نوعی روش پرداخت به نام ال سی یا همان اعتبار اسنادی در بین بازرگانان گردیده تا آنان بتوانند با خیالی آسوده تجارت کنند. که البته دارای کمترین ریست در بین سایر روش های پرداختی میباشد.

نقش بانک ها در این روند چیست؟

بانکها درواقع نقش واسط بین طرفین معامله را دارد. بانک واردکننده یا همان issuing bank میباشد. از طرف دیگر بانک صادرکننده یا همان Advising bank میباشد. این دو بانک در ازای خدماتی که ارائه میدهند، مبالغی را به عنوان کارمزد دریافت میکنند. این کارمزدها میبایست در قرارداد بین المللی آورده شود و حتما مسئولیت پرداخت آن مشخص شود.

مراحل اعتبار اسنادی چیست؟ ال سی چگونه گشایش میشود؟

قبل از بررسی مراحل میبایست فرم گشایش اعتبار اسنادی را بررسی کنیم:

چگونه فرم اعتبار اسنادی را پر کنیم؟ فرم تقاضای اعتبار اسنادی

لازم به ذکر قبل از تکمیل اطلاعات فرم حتما میبایست از اطلاعات و قوانین بازرگانی بصورت کامل و جامع اطلاعاتی داشته باشید. سپس به تکمیل فرم اعتبار اسنادی بپردازید.

موارد ذیل در فرم اعتبار اسنادی قابل مشاهده میباشد:

- نام و آدرس کامل و صحیح ذینفع ( صادرکننده کالا )

- مبلغ اعتبار اسنادی با ذکر کد ارز براساس استاندار،ISO

- نوع اعتبار اسنادی

- قابلیت برگشت دارد؟

- غیر قابل برگشت میباشد؟

- غیر قابل برگشت، همراه با اضافه کردن این اطلاعات که از بانک تعیین شده درخواست شده یا مجاز است که تائیدیه خود رابه اعتباراسنادی اضافه کند

- نحوه استفاد از اعتبار اسنادی مثال: نوع پرداخت چگونه است؟ نقدی، پرداخت مدت دار

- در صورت وجود برات ارزی ، مشخصات طرفی که برات ارزی را بر عهده دارد و همچنین توضیحات آن

- توضیحاتی کوتاه در خصوص ماهیت کالا و همچنین جزئیات مرتبط با تعداد و قیمت عددی

- توضیحات اضافی برای مطلع کردن بانک درخصوص سندهای درخواستی از صادرکننده

- محل تحویل محصول، به همراه مشخص کردن ترم اینکوترمز و همچنین مقصد نهایی کالا

- مبلغ کرایه حمل و نقل کالا بر روی قیمت کالا محاسبه گردیده؟ ( مسئول پرداخت کرایه حمل کیست؟)

- Transshipment برای کالا مجاز میباشد یا خیر؟

- Partial shipment برای کالای خریداری شده وجود دارد یا خیر؟

- درصورت وجود حمل به دفعات، آخرین تاریخ تحویل چه زمانی خواهد بود؟

- تا چه زمانی امکان ارائه اسناد توسط فروشنده کالا امکان پذیر است و اعتبار دارد؟

- انقضای اعتبار اسنادی چه زمانی و در کجا خواهد بود؟

- امکان انتقال اعتبار اسنادی به شخص دیگر وجود دارد یا خیر؟

- نحوه ابلاغ اعتباراسنادی یعنی ، از طریق پست یا انتقال تلگرافی

خلاصه مراحل اعتبار اسنادی چیست؟

- بستن قرارداد یا توافق با صادرکننده کالا

- داشتن کارت بازرگانی دارای اعتبار کافی

- تكميل کردن فرم ثبت سفارش توسط واردکننده کالا در سایت ثبتارش

- تهيه بيمه نامه معتبر با تاریخ کافی

- کامل کردن فرم گشايش اعتبار اسنادی و تحویل دادن آن به بانک دارای حساب ارزی خود

- تهيه مابقی سندهای درخواستی بانک از جمله : فرم گشايش اعتبار اسنادی، فرم بیمه با تاریخ اعتبار کافی، فرم تکمیل شده در خصوص ثبت سفارش در وزارت صنعت، معدن، تجارت و در آخر فرم تعهدنامه ارزی که در آن مبالغ ذکر گردیده

- انجام اعتبار سنجی توسط بانک طرف حساب شما

- بازرسی سندها، مدرک ها و همچنین سایر موارد توسط بانک شما برای گشايش اعتبار اسنادي

- ارسال ال سی به بانک طرف صادرکننده در کشور مبدا / درخواستی صادرکننده

مراحل قدم به قدم گشایش اعتبار اسنادی چیست؟

پس از جستجو در کشور مبدا که در سایر مقالات توضیحاتی داده شد، خریدار محصول با فروشنده قرارداد میبندد. پس از آن مدارک مرتبط را به همراه پیشفاکتور یا همان پرفورما دریافت میکند. بعد از آن با همراه مدارک مرتبط به گشایش ال سی به بانک دارای حساب ارزی خود مراجعه میکند. بعد از دادن مدارک نسبت به ارائه مدارک و همچنین ارائه تضمین های معتبر درخواست گشایش اعتبار اسنادی میدهد. بانک گشایش کننده اعتبار اسنادی، با اعلام بانک طرف حساب خود در کشور مبدا به واردکننده کالا، از واردکننده میخواهد تا حسابی از صادرکننده در آن بانک معرفی کند.

پس از انجام تمامی این مراحل، بانک گشایش کننده ال سی، بانک صادرکننده را به وسیله سوئیفت، مطلع میکند. این پیام حاوی اعلام گزارش درخصوص گشایش اعتبار اسنادی است. پس از پذیرش بانک کارگزار فروشنده، صادرکننده کالا را درخصوص دریافت گشایش اعتبار اسنادی مطلع میکند. تولیدکننده/ تامیین کننده کالا، روند توید یا تهیه کالا خود را شروع میکند. در زمان مشخص شده در پیش فاکتور یا قرارداد تولیدکننده/تامین کننده کالا میبایست کار را به اتمام برساند.

گام بعدی در باز کردن اعتبار اسنادی چیست؟ ال سی

بعد از اتمام تمامی مراحل تهیه/تامین کالا، صادرکننده به واردکننده کالا اطلاع میدهد. پس از آن برای تهیه سایر مدارک اقدام میکند. این مدارک میتواند گواهی کشور سازنده، گواهی بازرسی، گواهی استاندارد و…. باشد. گام بعدی در تهیه مدارک کالا صادراتی مطابق با شرایط توافق شده، کالا آماده حمل میشود. این شرایط مطابق با ایتکوترمز 2020 متغیر میباشد. شرکت حمل و نقل بین المللی پس از دریافت کالا، مدارک حمل بار را در اختیار صادرکننده کالا قرار میدهد.

اسناد حمل در ال سی چیست؟

در این بخش بطور خلاصه اسنادی که صادرکننده از شرکت حمل کالا دریافت میکند ذکر میگردد:

- بارنامه یا همان BL / bill of landing

- سیاهه گواهی شده (Certified Invoice)

- سیاهه تایید شده (Legalized)

- گواهی وزن (Weight Certificate)

- سیاهه کنسولی (Consular Invoice)

- گواهی آنالیز سازنده کالا (Manufacturer Analysis Certificate) یا (Manufacture Declaration)

- گواهی لیست سیاه (Black List Certificate)

- گواهی بهداشت و سلامت (Health Veterinary & Sanitary Certificate)

- گواهی ضد عفونی (Fumigation Certificate)

- گواهی بازرسی کالادر مبدا مثل COI

- گواهی مبدا (Certificate of Origin)

- لیست بسته بندی یا عدل بندی (Packing List)

- پکینگ لیست ریز (detail packing list)

- گواهی آزمایش یا بازرسی کالای صادراتی (Test report or Inspection Certificate)

- بیمهنامه معتبر (Insurance Policy)

پس از تحویل دادن محصول به شرکت حمل و نقل بین المللی، شرکت حمل اسناد بالا را به فروشنده کالا تحویل میدهد. و فروشنده با در دست داشتن مدارک مذکور تا هفت روز کاری فرصت دارد تا پس از بازبینی سندها، آنها را به بانک کارگزار خود تحویل دهد. لازم به ذکر است، بازبینی مدارک برای جلوگیری از عدم وجود مغایرت بین اسناد میباشد. پس از تحویل مدارک به بانک کارگزار خود، میتواند مبلغ قرارداد خود را دریافت کند.

بانک فروشنده پس از بررسی مدارک، آن های را به بانک گشایش کننده اعتبار اسنادی تحویل میدهد. و بانک گشاینده ال سی که در کشور مقصد ( واردکننده کالا) قرار دارد، 7 روز کاری زمان دارد تا مدارک را بررسی کند. درصورت عدم وجود مغایرت سندی، مبلغ قرارداد را به بانک صادرکننده پرداخت مینماید. پس از آن با مطلع کردن واردکننده نسبت به دریافت اسناد، واردکننده کالا تا هفت روز زمان دارد تا مدارک را تایید و یا رد کند. درصورت تایید مدارک مبلغ از حساب وی کسر میگردد و مدارک در اختیار وی قرار میگیرد.

چه نکاتی را درمورد اسناد ارائه شده در در نظر بگیریم؟

لازم به ذکر است، ختما میبایست اسنادی که از بانک دریافت میشود ظهرنویسی شده باشد. و ممهور به مهر بانک باشد در غیر این صورت از اعتبار ساقط میباشد. اعتبار اسنادی چیست؟ ال سی چیست؟

پس از دریافت مدارک واردکننده میتواند به گمرک رفته و کالای خود را با تحویل دادن مدارک مورد نیاز ترخیص نماید. البته اسنادی نیز وجود دارد که در اختیار بانک نیست: همچون بارنامه، که برای دریافت آن میبایست به شرکت حمل مراجعه کند. پس از دریافت بارنامه و قبض انبار و مابقی اسناد حمل بین الملل میتواند به راحتی کالای خود را ترخیص کند. اعتبار اسنادی چیست؟ ال سی چیست؟

چه اسنادی برای letter of credit نیاز هست؟

- سندهای تجاری/ دارای لیست کامل و فهرست بسته بندی شده به همراه صورتحساب

- سندهای مالی/ حوالهجات ها و اسناد از این قبیل

- سندهای دفتری/گواهینامه کشور مبدا یا همان document origin، مجوز (برای کالاهای مختلف متفاوت است) ، گواهینامه بازرسی که توسط شرکت های بازرسی تهیه و تدوین میشود.

- سندهای تحویل کالا/بیمهنامه معتبر و مناسب شرایط کالا، سندهای حمل بین المللی، سندهای بازرگانی

- سندهای بیمه/بیمه معتبر که مورد قبول هر دو بانک باشد.

- سندهای حمل بین الملل کالا/رسید کامیون-صورت حساب بارنامه-صورت حساب هوایی- رسید راه آهن و برخی دیگر

ال سی داخلی چیست

ال سی ریالی چیست

اعتبار اسنادی داخلی بانک ملت

اعتبار اسنادی در حمل و نقل بین المللی به چه صورت کار میکند؟

اعتبار اسنادی در حمل و نقل بین المللی به این صورت کار میکند که خریدار (درخواست دهنده LC) به بانک خود درخواست ارائه LC را میدهد. بانک سپس LC را برای فروشنده (گیرنده LC) ارسال میکند. فروشنده پس از ارسال کالا و اسناد مورد نیاز، این اسناد را به بانک خریدار تحویل میدهد تا بانک طبق شرایط LC وجه را پرداخت کند.

چه مزایایی برای فروشنده در اعتبار اسنادی وجود دارد؟

استفاده از اعتبار اسنادی برای فروشنده مزایایی مانند تضمین دریافت وجه برای کالاهای ارسالی، کاهش ریسک عدم پرداخت یا عدم پرداخت به موقع توسط خریدار، افزایش اعتماد و اعتبار تجاری و قابلیت گسترش فعالیتهای تجاری به دیگر بازارها را فراهم میکند.

چه مزایایی برای خریدار در اعتبار اسنادی وجود دارد؟

استفاده از اعتبار اسنادی برای خریدار مزایایی مانند تضمین دریافت کالاهای مورد نظر با کیفیت و تحویل به موقع، قابلیت کنترل کیفیت کالاها قبل از پرداخت، کاهش ریسک عدم ارسال کالا یا ارسال کالا نامطلوب توسط فروشنده و قابلیت برخورد با تأخیرهای ممکن در تحویل کالا را فراهم میکند.

چه عواملی میتوانند تأثیرگذار بر قیمت LC باشند؟

عواملی که میتوانند تأثیرگذار بر قیمت LC باشند عبارتند از مبلغ LC، شرایط پرداخت، شرایط تحویل کالا، شرایط اسنادی، کشورهای مشارکت کننده و ریسک مرتبط با تجارت در آن کشور و همچنین ریسک وجود نداشتن بانکهایی که LC را صادر میکنند.

چه تفاوتی بین اعتبار قابل پرداخت در محل (Sight LC) و اعتبار با تعهد پرداخت در آینده (Usance LC) وجود دارد؟

تفاوت اصلی بین اعتبار قابل پرداخت در محل و اعتبار با تعهد پرداخت در آینده در زمان پرداخت وجه است. در اعتبار قابل پرداخت در محل، وجه بلافاصله پس از تأیید اسناد و تحویل کالا پرداخت میشود، در حالی که در اعتبار با تعهد پرداخت در آینده، پرداخت وجه در تاریخی پس از تحویل کالا و طبق شرایط تعیین شده در LC انجام میشود.

چه تفاوتی بین اعتبارهای قابل ترجیح (Transferable LCs) و اعتبارهای قابل تقسیم (Divisible LCs) وجود دارد؟

تفاوت اصلی بین اعتبارهای قابل ترجیح و قابل تقسیم در قابلیت انتقال و تقسیم آنها است. اعتبار قابل ترجیح قابلیت انتقال به یک یا چند شخص دیگر را دارد، در حالی که اعتبار قابل تقسیم میتواند به چندین بخش تقسیم شده و برای مقاصد مختلفی استفاده شود.

چه اتفاقی در صورت عدم ارسال کالا یا ارسال کالا نامطلوب توسط فروشنده در اعتبار اسنادی رخ میدهد؟

در صورت عدم ارسال کالا یا ارسال کالا نامطلوب توسط فروشنده، بانک خریدار حق تنظیم ادعای عدم ارسال (Discrepancy Claim) را دارد. در این صورت، بانک میتواند از فروشنده اطلاعات و اسناد دقیق تری درخواست کند، اسناد را بررسی کند و در صورت عدم تطابق، پرداخت را به تعویق بیاندازد یا اقدامات قانونی مورد نیاز را انجام دهد.

چه تفاوتی بین اعتبارهای ایرادی (Revolving LCs) و اعتبارهای قابل پیشپرداخت (Red Clause LCs) وجود دارد؟

تفاوت اصلی بین اعتبارهای ایرادی و قابل پیشپرداخت در زمان پرداخت وجه است. در اعتبارهای ایرادی، بانک اعتبار را برای چندین دوره از زمان ایراد میکند و در هر دوره، بانک به فروشنده وجهی را پرداخت میکند. در اعتبارهای قابل پیشپرداخت، بخشی از مبلغ LC از قبل به فروشنده پرداخت میشود و فروشنده میتواند قبل از ارسال کالا و اسناد مبلغی را پیش پرداخت کند.

چه تفاوتی بین اعتبار اسنادی (LC) و چک وجود دارد؟

تفاوت اصلی بین اعتبار اسنادی و چک در نحوه پرداخت و تضمین پرداخت است. در اعتبار اسنادی، بانک خریدار متعهد به پرداخت مبلغ مورد نیاز به فروشنده میشود، در حالی که در چک، خریدار به شخص دیگری یا به صاحب چک تعهد میدهد که مبلغ مورد نیاز را پرداخت کند. همچنین، اعتبار اسنادی معمولاً در تجارت بینالمللی استفاده میشود در حالی که چک به عنوان یک ابزار پرداخت داخلی شناخته میشود.

چه عواملی میتوانند تأثیرگذار بر هزینه LC باشند؟

عواملی که میتوانند تأثیرگذار بر هزینه LC باشند عبارتند از مبلغ LC، مدت زمان اعتبار، شرایط پرداخت، کشورهای مشارکت کننده، ریسک وجود نداشتن بانکهای قابل اعتماد برای صدور LC و همچنین شرایط قراردادی و نرخ بهره مورد استفاده در LC.